Sani/Ikos Group celebra novo acordo de parceria estratégica com a GIC

A transacção valoriza o Sani/Ikos Group em 2,3 mil milhões de euros e deverá ser concluída no quarto trimestre de 2022. Especialista em resorts balneares de luxo no Mediterrâneo afirma que Portugal será um dos países de aposta para a expansão nos próximos anos, nomeadamente no Algarve

CONSTRUIR

De Veneza a Milão: Dois eventos, uma visão transformadora

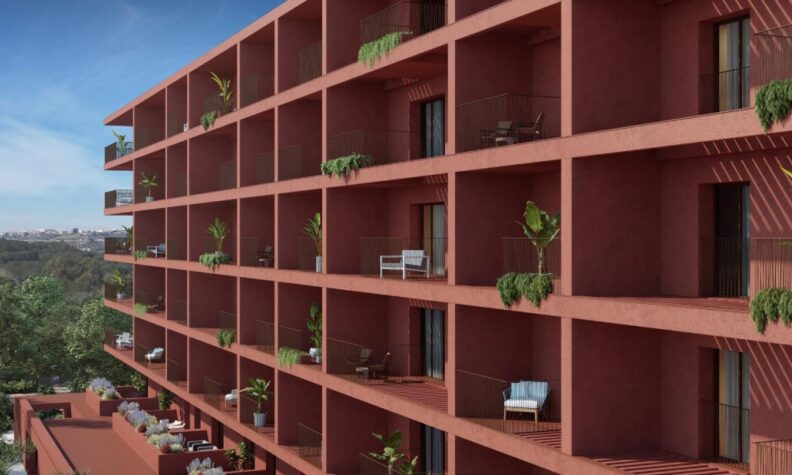

Libertas conclui urbanização Benfica Stadium; Investimento ronda os 100 M€

Monte da Bica investe 1,5M€ para criar um hotel, dois lagares e uma sala de provas

Remax lança nova app para “optimizar” procura de casa

Lionesa e Maleo Offices lançam novo espaço de escritórios no Porto

Atenor adquire e lança “Oriente”

Casas novas representam 20% da facturação residencial da ERA

Mercado transaccionou 40.750 casas nos primeiros três meses do ano

As Legislativas esmiuçadas, a Open House e o ‘novo’ Pavilhão de Portugal em destaque no CONSTRUIR 530

Apagão ibérico revela “fragilidades” na Europa

O Sani/Ikos Group (SIG), grupo especialista em resorts balneares de luxo no Mediterrâneo, e a GIC, empresa investidora institucional global, celebraram uma parceria estratégica na qual a GIC se vai tornar o principal accionista juntamente com a equipa de gestão do SIG. A transacção valoriza o Sani/Ikos Group em 2,3 mil milhões de euros e deverá ser concluída no quarto trimestre de 2022, sujeita à habitual aprovação regulamentar

Sob a liderança dos seus fundadores, Stavros Andreadis, Andreas Andreadis e Mathieu Guillemin, que continuam a ser accionistas significativos, o SIG cresceu do resort familiar Sani na Grécia para a operação de resorts de luxo liderada por proprietário que regista o crescimento mais rápido e maior sucesso no Mediterrâneo. Desde a sua criação em 2015, o SIG expandiu a sua base de activos e escalou por um factor de quatro com o apoio de investidores “blue-chip”, incluindo fundos geridos pela Oaktree Capital Management L.P., fundos geridos pela Goldman Sachs Asset Management, Moonstone, Florac e Hermes GPE, que venderão as suas participações à GIC como parte desta transacção.

Andreas Andreadis e Mathieu Guillemin vão continuar a gerir o SIG como CEOs e Co-Managing Partners, enquanto Stavros Andreadis se tornará presidente honorário do Grupo.

A força do negócio do SIG tem sido evidenciada pelo seu crescimento e resiliência, inclusive durante a Covid. Em 2022, as reservas nos resorts do SIG subiram 52% em comparação com 2021 e 57% em comparação com 2019. Tanto os conceitos Sani como Ikos estão a proporcionar uma satisfação excecional aos hóspedes em excelentes propriedades de resorts balneares. A Ikos combinou com sucesso, e de uma forma inovadora, o verdadeiro luxo com o poder do tudo incluído (all-inclusive), tal como ilustrado pelo ranking global #1 alcançado na categoria TripAdvisor’s Traveler’s Choice Best All-Inclusive durante cinco anos consecutivos até 2022.

A nova parceria com a GIC irá reforçar ainda mais os recursos à disposição do Grupo para concretizar o seu plano de investimento a cinco anos de mais de 900 milhões de euros, contribuindo para o apoio às economias locais e para a criação de novos empregos no Mediterrâneo. Neste contexto, Portugal assume-se como um dos países prioritários para a expansão do Grupo, tendo sido já anunciado os planos para abertura de um resort no Algarve entre 2023 e 2025. O Grupo assegurou quatro projectos adicionais (1578 quartos, suites e moradias) para a expansão da marca Ikos na Grécia (Corfu & Creta), Espanha (Mallorca) e Portugal (Algarve), e pretende continuar a desenvolver as marcas Sani Resort e Ikos Resorts na Grécia e no estrangeiro.

O SIG também ganhou reconhecimento entre a indústria pelo seu contínuo compromisso com a responsabilidade social e o futuro de turismo sustentável. O programa Sani Green, lançado em 2008, e Ikos Green, que começou no início da marca, desenvolveram-se ao longo dos anos num programa ESG integrado e galardoado que se concentra na obtenção de resultados ambientais, sociais e económicos positivos.

Morgan Stanley actuou como consultor financeiro e Kirkland & Ellis LLP atuou como consultor jurídico do Grupo Sani/Ikos nesta transacção.