Mercado imobiliário português acelera mas fecha 1º semestre com diminuição de 8% face 2022

Investimento imobiliário em Portugal regista abrandamento de 8% no primeiro semestre, revela análise da Savills. Os segmentos de Turismo e Retalho são aqueles que registam os melhores desempenhos. O 2º trimestre registou um aumento de 77% no volume total de investimento

CONSTRUIR

“Estamos totalmente comprometidos com a transição para uma economia de baixo carbono”

Comissão Europeia dá luz verde ao estatuto de “cliente electrointensivo”

Comunidade Intermunicipal de Aveiro prepara obra de defesa do Baixo Vouga

Antigo Tribunal da Maia dá lugar a empreendimento de luxo

Greenvolt vende parque eólico na Polónia por 174,4 M€

Hipoges implementa tecnologias para reduzir consumo de energia nos seus imóveis

IP Leiria avança com investimento de 3,7M€ em residências para estudantes

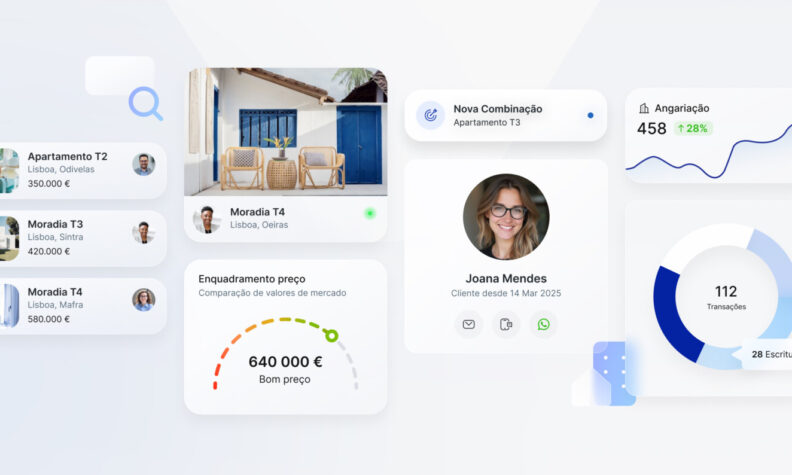

InovaDigital apresenta tecnologia para transformação digital das empresas de mediação

Intermarché investe 5 milhões de euros em nova loja em Leiria

Mercado de escritórios encerra 1.º trimestre sob pressão em Lisboa e Porto

O mercado de investimento imobiliário comercial português fechou a primeira metade do ano com um volume de investimento total de 765 milhões de euros, observando uma descida de 8% comparativamente ao mesmo período do ano 2022. No total foram fechadas 37 transacções, número em linha com as transacções fechadas no período homólogo do ano 2022.

O segmento de Hospitality somou um total de 273 milhões de euros, exercendo um peso de 39% no volume total de investimento seguido pelo segmento de Retalho, que ocupa o segundo lugar na tabela, com um montante total de investimento na ordem dos 263 milhões de euros e um peso de 38% no volume total de investimento.

Face ao primeiro trimestre do ano, no 2º trimestre verificou-se um aumento de 77% no volume total de investimento. Ainda assim, é importante notar que 50% dos 489 milhões de euros transaccionados no decorrer do 2º trimestre de 2023, são referentes à venda do portfolio dos hotéis Dom Pedro no valor de 250 milhões de euros à gestora de activos britânica Arrow Global.

“Os fundamentais de mercado que regeram os primeiros 6 meses do ano, deverão permanecer até ao final de 2023, com o quadro das taxas de juro em alta a continuar a exercer maior pressão sobre as expectativas de retorno dos investidores, gerando maior demora nos processos de decisão. Não obstante, o mercado continua a registar elevada liquidez para investir no sector imobiliário.

Os activos de escritórios e industriais e logísticos permanecem como classes de interesse para os investidores, no entanto, a falta de produto core e as expectativas dos vendedores limita o fecho de transacções nestes mercados. Por outro lado, os activos value-add e de development, estes últimos vocacionados para o desenvolvimento de projectos residenciais, alternativos (Operational Capital Markets) e de hotelaria, permanecem bastante apetecíveis para os investidores”, aponta Paulo Silva, head of country, Savills Portugal.

Escritórios segmento de Lisboa

No 1º semestre de 2023 o mercado de Escritórios de Lisboa registou um take-up de aproximadamente 38.321 m2, verificando-se uma descida acentuada de 77% comparativamente ao 1º semestre de 2022. Esta quebra demonstra ser mais significativa devido à base comparativa com o ano 2022, onde se atingiram resultados históricos, altamente impulsionados pelo fecho de operações de pré-arrendamento e owner-occupier de grandes dimensões e sem precedentes.

No total do 1º semestre foram fechados 73 negócios, uma descida de 30% relativamente ao mesmo período de 2022. Esta quebra de actividade deve-se também a uma estratégia mais cautelosa adoptada pelos inquilinos perante um quadro económico de maior incerteza.

Adicionalmente, o mercado continua a registar um volume insuficiente de novos projectos, limitando a escolha dos tenants. A totalidade dos projectos a concluir até ao final de 2023, que perfazem um total de 55.000 m2, será para ocupação própria.

Entre 2024 e 2025, estão já previstos aproximadamente 200.000 m2 de novos espaços, com mais de 60.000 m2 já destinados a ocupação própria.

“Apesar da queda acentuada registada pelo segmento de Escritórios, o final do segundo trimestre de 2023 vem demonstrar a sua resiliência face às condições de mercado desafiantes. Existe, de facto, uma escassez de espaços de escritórios de qualidade disponíveis que, associada a uma forte procura por parte das empresas que dão prioridade aos critérios de ESG e de Sustentabilidade, acaba por exercer uma maior pressão neste mercado. No entanto, são já vários os projectos em pipeline que, devido à sua elevada qualidade e características, visam satisfazer as actuais necessidades das empresas, sendo que acreditamos que esta segunda metade do ano registará um take-up superior ao que se verificou no primeiro semestre”, refere Frederico Leitão de Sousa, Head of Offices, Savills Portugal.

Escritórios mercado Porto

Na primeira metade do ano, o mercado de escritórios do Porto somou um volume de absorção total de 25.184 m2. Embora o volume de absorção tenha sido 17% inferior ao registado no mesmo período do ano transacto, foi 9% superior ao volume médio de absorção dos últimos quatro anos. Este resultado foi alcançado pelo fecho de 32 operações, incluindo 7 operações com mais de 1.000 m2.

Até ao final de 2023, é esperada a conclusão de aproximadamente 35.700 m2 de novos espaços de escritórios com a Zona Out of Town a receber cerca de 19.000 m2. No primeiro semestre de 2023 foram concluídos 5 projectos num total ligeiramente superior a 25.000 m2.

“No final dos primeiros seis meses do ano, é de salientar que o mercado de escritórios do Porto continua a demonstrar uma estabilidade notável. A construção de novos projectos de escritórios tem contribuído para atrair um leque diversificado de empresas de diferentes sectores e nacionalidades. Esta tendência é particularmente notória nas áreas próximas do Porto, como por exemplo Matosinhos. Todos estes factores fazem do Porto um destino cada vez mais atractivo para as empresas que procuram estabelecer uma presença num mercado dinâmico e com visão de futuro”, afirma Graça Cunha, offices associate da divisão do Porto da Savills Portugal.

Indústria & Logística

No final do 1º semestre de 2023, o mercado Industrial & Logístico nacional observou um volume de absorção total aproximadamente 308.000 m2, o que representa um aumento muito expressivo de 93% face ao período homólogo de 2022.

Na região da Grande Lisboa, o 1º semestre encerrou com um volume de absorção sensivelmente acima dos 131.000 m2, com a performance do primeiro trimestre a ser determinante para os resultados alcançados. Os eixos logísticos de Alverca-Loures e Azambuja – Vila Franca de Xira registaram os maiores volumes de absorção com 66.264 m2 e 31.025 m2, respectivamente. No total foram fechadas 21 operações, sendo que 57% das mesmas foram direccionadas para a ocupação de activos logísticos e as restantes destinadas a ocupação de armazéns.

Entre os projectos que merecem maior destaque estão o Parque Logístico de Benavente com 90.000 m2, o Montepino Castanheira do Ribatejo com 100.000 m2 e o VGP Sintra, que disponibilizará 24.000 m2 de modernas instalações logísticas. Adicionalmente, em 2025, é expectável a conclusão do Panattoni Park Loures, com 90.000 m2.

No primeiro semestre do ano o mercado do Porto & Norte apresentou resultados muito promissores, com um volume total de absorção de 110.000 m². Para os anos de 2023 e 2024, o mercado de indústria & logística na região do Grande Porto apresenta um pipeline de aproximadamente 130.000 m², particularmente concentrado nas áreas de mercado da Trofa – Famalicão, Valongo e Maia. É de salientar que mais de 40% deste novo stock já se encontra pré-arrendado, o que reforça a forte procura do mercado e a confiança das empresas na região.

Um dos projectos proeminentes que contribui para o crescimento do mercado é o Panattoni Park Valongo, que vem acrescentar 75.000 m2 ao stock.

“Apesar do clima económico incerto, o segmento Industrial & Logístico tem verificado um crescimento bastante expressivo em Portugal. A escassez de imóveis disponíveis e de espaços para construção, associadas a uma elevada procura, são os maiores desafios do sector actualmente. No entanto, estes factores potenciam também uma maior atenção a este segmento do imobiliário, com o aumento de projectos que oferecem padrões de qualidade mais elevados”, sublinha Pedro Figueiras, head of I&L da Savills Portugal.

Retalho

As vendas a retalho em Portugal cresceram 3,1%, em termos homólogos, em Maio de 2023, o que representa uma subida de 0,6 p.p. face a Abril de 2023 (2,5%), tendo-se registado o maior aumento anual dos últimos quatro meses. O segmento dos Produtos Alimentares registou um aumento de 2,8%, enquanto os Produtos Não Alimentares subiram 3,2%.

O comércio electrónico é um dos agentes responsáveis pelo crescimento do segmento, com uma previsão de receitas na ordem dos 4,72 mil milhões de euros em Portugal até ao final de 2023. Até 2027, este parâmetro deverá alcançar um volume de 7,36 mil milhões de euros. Paralelamente, até 2027, espera-se ainda que o número de utilizadores de comércio electrónico em Portugal ascenda a 5,82 milhões.

De acordo com um levantamento realizado pela Savills Portugal, registaram-se 119 aberturas de novas lojas no primeiro semestre do ano, sendo que a grande maioria (56%) pertence ao sector de Restauração, seguido do sector de Moda & Acessórios (25%).

“Após dois anos de fortes restrições, o retalho emergiu em 2023 num novo contexto. A vida mudou, a tipologia de cliente e as suas necessidades mudaram e o retalho tem vindo a adaptar-se de forma resiliente e surpreendente. Como sabemos, um dos principais factores de sucesso da actividade de retalho em Portugal é o turismo, que alavancou de forma inequívoca o crescimento da oferta de restauração, sobretudo nas cidades de Lisboa e Porto”, realça José Galvão, head of retail, Savills Portugal.

Residencial

Durante o primeiro semestre de 2023, o número de transacções de imóveis residenciais diminuiu 19% em comparação com o primeiro semestre de 2022, passando de 82.752 imóveis vendidos em Portugal Continental para 66.624 negócios fechados até agora.

No final do 1º semestre de 2023, a capital portuguesa foi responsável pela maior parte das transacções, contabilizando 4.387 habitações vendidas, uma diferença de 27% face ao 1º semestre de 2022 (5.963).

Miguel Lacerda, Lisbon residential director, refere: “Estes números não surpreendem, uma vez que o mercado ainda se encontra num período de maior cautela e ponderação por parte dos potenciais compradores. Além disso, os constantes aumentos das taxas de juro, as regras de financiamento bancário mais rigorosas, a acessibilidade da habitação e as alterações demográficas, têm sido factores que pesam bastante na decisão. No entanto, os mercados de gama alta e alta têm registado um bom desempenho e um crescimento constante.”

O Porto, por sua vez, registou 2.969 negócios e fechou o primeiro semestre do ano com uma quebra de 19% face ao período homólogo de 2022.

João Leite de Castro, commercial director, Savills Porto Division, afirma: “Os números registados no primeiro semestre do ano eram já expectáveis. No entanto, o mercado do Porto continua a demonstrar grande resiliência, sendo um dos destinos de eleição de pessoas e empresas oriundas de outras geografias que escolhem a cidade para morar e trabalhar. Fruto do grande desenvolvimento de que tem sido alvo o tecido urbano da cidade, as perspectivas para o mercado da região, são muito animadoras.”

No primeiro semestre, os preços médios de venda de imóveis novos na Grande Lisboa, Grande Porto e Algarve atingiram 5.847€/m2, 4.127€/m2 e 4.879€/m2, respectivamente.

Turismo

Até Junho de 2023, registaram-se mais de 34 milhões de dormidas em Portugal, o que representa um crescimento de cerca de 11% e um recorde no número de dormidas acumuladas no primeiro semestre do ano face a igual período de 2019 (30,8 M). Os estrangeiros representam 71% do total de estadias até agora, enquanto o turismo doméstico reflecte os outros 29%.

Durante o primeiro semestre do ano, Portugal recebeu um total de 13,6 milhões de hóspedes. No que diz respeito à evolução dos turistas no país, registou-se um aumento de 10% no número acumulado de viajantes na comparação entre os números do 1º semestre de 2023 e do primeiro semestre de 2019 (12,2 M).

Na primeira metade do ano abriram 59 novas unidades hoteleiras, num total de 2.800 quartos, sendo que 80% destes novos alojamentos estão localizados na Região da Grande Lisboa, Alentejo, Porto e Região Norte.

“Devido à excelente performance e recuperação dos KPI´s do turismo nacional, o sector de Hospitality é cada vez mais um destino de investimento apetecível e os números demonstram isso mesmo. O sector continua a inovar e a atrair um leque cada vez mais diversificado e sofisticado de grupos hoteleiros e gestoras de activos internacionais que pretendem expandir e diversificar as suas carteiras de activos. Portugal está no radar destes investidores, que procuram produto de qualidade, sustentável e competitivo”, sublinha Luís Clara, associate, Capital Markets, Savills Portugal.