Mercado imobiliário no Porto acelera mas oferta condiciona crescimento

Mercado imobiliário no Porto regista novos máximos históricos, revela “Porto Market Update” da Cushman & Wakefield. As perspectivas da consultora apontam para um acelerar da actividade imobiliária na região, em linha com as perspectivas de recuperação económica apontadas para a região durante 2024 e 2025

CONSTRUIR

“Estamos totalmente comprometidos com a transição para uma economia de baixo carbono”

Comissão Europeia dá luz verde ao estatuto de “cliente electrointensivo”

Comunidade Intermunicipal de Aveiro prepara obra de defesa do Baixo Vouga

Antigo Tribunal da Maia dá lugar a empreendimento de luxo

Greenvolt vende parque eólico na Polónia por 174,4 M€

Hipoges implementa tecnologias para reduzir consumo de energia nos seus imóveis

IP Leiria avança com investimento de 3,7M€ em residências para estudantes

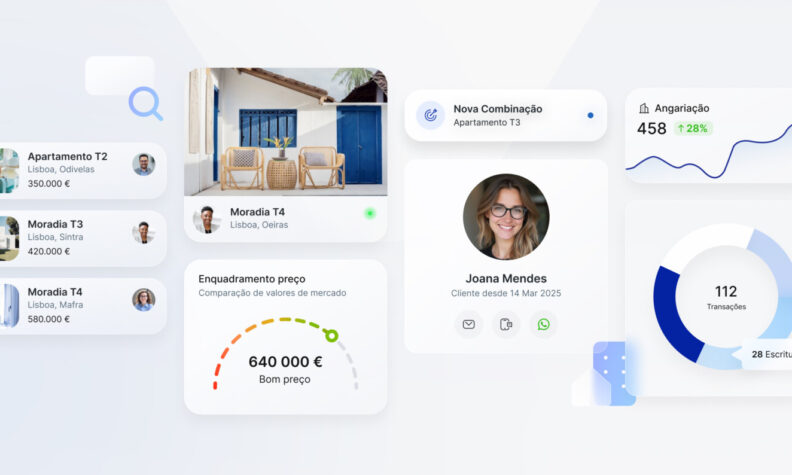

InovaDigital apresenta tecnologia para transformação digital das empresas de mediação

Intermarché investe 5 milhões de euros em nova loja em Leiria

Mercado de escritórios encerra 1.º trimestre sob pressão em Lisboa e Porto

A mais recente edição do “Porto Market Update”, estudo desenvolvido pela Cushman & Wakefield, veio revelar que o mercado imobiliário na região do Grande Porto registou novos valores recorde em vários segmentos, com destaque para o sector residencial (venda/arrendamento de imóveis) e sector do retalho, com as rendas prime a serem corrigidas “em alta” desde 2023 e durante o primeiro trimestre de 2024, em todos os segmentos, nomeadamente no comércio de rua. Estudo destaca a resiliência do sector, que se mantém condicionado pela escassez de oferta na região.

As perspectivas da consultora, no entanto, apontam para um acelerar da actividade imobiliária na região, em linha com as perspectivas de recuperação económica apontadas para a região durante 2024 e 2025.

De acordo com Andreia Almeida, associate director, head of Research & Insight, Cushman & Wakefield “à semelhança da tendência verificada a nível nacional, assim como em todos os mercados europeus, o investimento imobiliário institucional na Área Metropolitana do Porto (“AMP”) registou quebras homólogas em 2023 e início de 2024. Apesar disso, numa geografia em que acresce a maior escassez de oferta de activos para este tipo de investimento, a quebra homóloga de 17% nos últimos 16 meses demonstra uma maior resiliência da região comparativamente com o mercado a nível nacional, que registou neste período uma contracção de 36%”, afirma.

Escritórios com tendência de recuperação

Por influência da conjuntura económica vivida em 2023 e do impacto do trabalho híbrido na ocupação de espaços de escritórios, o mercado de escritórios do Grande Porto registou uma quebra de 14% dos volumes de ocupação no ano transacto, tendo sido transaccionados 50.050 m². Contudo, é de notar que, por um lado, este valor foi atingido apesar de uma significativa falta de oferta nova de qualidade; e, por outro, esta quebra foi significativamente inferior à registada na Grande Lisboa (- 59%). Adicionalmente, e à semelhança da capital, o Porto registou, já nos primeiros quatro meses de 2024, uma tendência de recuperação, com a absorção a atingir os 21.280 m², um crescimento homólogo de 82%.

O maior negócio dos últimos 16 meses correspondeu à ocupação integral dos 7.820 m² do Boavista Office Center (BOC) pelo operador nacional de flex offices LACS. Seguiram-se dois pré- arrendamentos confidenciais, nomeadamente de 5.650 m² no projecto ICON Offices e de 4.300 m² no Lionesa Business Hub. Relativamente a 2024, a maior transacção até ao momento corresponde ao arrendamento da totalidade (3.950 m²) do Matosinhos Office Centre a uma empresa de consultoria.

Desde meados do ano passado, a taxa de desocupação tem vindo a registar ligeiros aumentos, encontrando-se actualmente nos 9,3%, 0,2% pontos percentuais (p.p.) acima de 2023. Para isso, tem contribuído a conclusão de alguns edifícios que contam ainda com alguma área disponível para ocupação. Desde 2023 foram concluídos 53.700 m², dos quais 35% ainda se encontram por ocupar.

Retalho com escassez de oferta

A Área Metropolitana do Porto agrega o segundo maior volume de oferta de conjuntos comerciais em Portugal, contando com mais de 30 projectos e 848.000 m² de ABL. Este valor representa 29% da área total nacional, somente ultrapassada pela Área Metropolitana de Lisboa com 48%. Os concelhos de Vila Nova de Gaia e Matosinhos têm a maior concentração de oferta da região, com

220.000 m² de ABL cada; sendo o formato de centros comerciais o mais representativo, com 86%. Recentemente, foi inaugurado o único projecto previsto para os para os próximos 3 anos nesta região, o Arcos Retail Park (Santo Tirso) com 6.600 m² de ABL.

Apesar da procura de retalho agregada pela Cushman & Wakefield evidenciar uma evolução díspar entre 2023 e os primeiros quatro meses de 2024, em termos agregados registaram-se 235 novas aberturas, 22% acima do período homólogo; antecipando-se que as recentes aberturas nos projectos Arco Retail Park e Time Out Market Porto venham a contribuir para inverter a quebra registada em 2024 já durante a primeira metade do ano. Durante o período em análise o comércio de rua manteve a primazia, contabilizando 71% das aberturas, das quais um quinto na zona da Baixa; seguindo-se os centros comerciais com 14%. Por seu lado, o sector de restauração continuou a dominar, representando perto de metade do número de transacções, destacando-se as expansões da Padaria Portuguesa e da Jeronymo com três lojas cada; com o retalhista alimentar My Auchan a ser o mais ativo, contabilizando 5 novas aberturas no concelho nos últimos 16 meses.

Por influência do aumento da procura e escassez de oferta, as rendas prime de retalho têm vindo a ser corrigidas em alta em todos os segmentos desde 2023.

Industrial & Logística com projectos “à medida”

Após um máximo histórico em 2021, a actividade ocupacional do mercado de industrial & logística no Grande Porto estabilizou nos dois últimos anos, tendo em 2023 sido transaccionados 113.500 m², 1% acima do ano anterior. Contudo, o primeiro trimestre de 2024 evidenciou um expressivo aumento do volume de absorção, nomeadamente de 79% em termos homólogos, para os 58.500 m².

Entre os maiores negócios registados no período em análise encontra-se a futura ocupação pelo Aldi de uma unidade logística com 41.400 m², em Santo Tirso; a aquisição dos 29.000 m² do edifício Itron em Vila Nova de Famalicão; e o pré-arrendamento integral dos 16.600 m² do Gandra North Green Logistics Park pela Olicargo. Adicionalmente, manteve-se a maior prevalência de operações de venda ou arrendamento, com 63%, comparativamente com projectos à medida do ocupante.

O maior dinamismo do sector continua a fomentar o desenvolvimento de novos projectos, com as principais conclusões recentes a corresponderem ao Ermida Park da Logicor, com 30.600 m², e ao Invicta Park, com 24.300 m².

Hotelaria em recuperação

Durante o ano 2023, a actividade turística no Grande Porto observou índices de recuperação alinhados com a tendência nacional, os quais se mantiveram no início do ano corrente.

Em 2023, o número de dormidas no segmento hoteleiro aumentou em 22%, para 4,5 milhões; com o RevPAR a situar-se nos €86,8 e a taxa de ocupação nos 69,9%. O primeiro trimestre de 2024 indicia uma manutenção desta tendência, com novos crescimentos homólogos, nomeadamente 12% nas dormidas, 8% no RevPAR e 1 p.p. na taxa de ocupação.

A cidade do Porto conta actualmente com mais de 170 estabelecimentos hoteleiros, num total de 10.800 quartos. Face ao maior investimento em projectos de categoria superior ao longo dos últimos anos, perto de metade das unidades de alojamento encontra-se em projectos de 4 estrelas, seguindo- se os 5 estrelas com 24%.

Desde 2023 a cidade conta com 20 novas unidades hoteleiras, num total de 1.200 quartos, com as categorias de 4 e 5 estrelas a manterem o domínio, nomeadamente com 37% e 33%. A oferta futura estimada para os próximos 3 anos totaliza 6 hotéis num total de 500 quartos, não havendo visibilidade sobre a categoria da maioria.

Residencial

Num enquadramento de aumento das taxas de juro e deterioração do poder de compra, ao longo dos últimos 12 meses o mercado de compra e venda de apartamentos no Porto verificou uma retracção do volume de transacções, embora com aumento dos preços médios, segundo os dados do SIR / Confidencial Imobiliário.

Comparativamente com o mesmo período do ano anterior, o preço médio pedido subiu 20%. Quanto à procura, houve uma nova queda acentuada de 18% no número de fogos vendidos, contraposta por um aumento nos valores transaccionais, que aumentaram 15% para €3.240/m². Todas as zonas registaram incrementos homólogos, com a zona da Foz a retomar a liderança, com um novo máximo histórico2 de €4.060/m². Apesar de manterem o preço médio mais baixo, também as zonas Periféricas registaram um novo recorde, com €2.780/m².

Durante o período analisado, foram transaccionados, no Grande Porto, 226 milhões euros em imobiliário comercial, dos quais 38 milhões de euros entre Janeiro e Abril de 2024. À semelhança da tendência verificada em Portugal, o mercado contou com um peso dos investidores internacionais de 66% do volume transaccionado.

Com uma dezena de negócios registados nos últimos 16 meses, o se tor de retalho retomou a liderança, representando 41% do total investido com 93 milhões de euros. Seguiu-se o segmento de alternativos, que atraiu 24% do volume transaccionado com 55 milhões de euros; e o sector de hotelaria, que contabilizou 20% do total transaccionado. Por seu lado, o sector de industrial & logística manteve um peso reduzido (9%); ainda assim seguido do sector de escritórios, que atraiu somente 5% do valor total investido, com uma única transacção.

Face ao enquadramento económico internacional, as yields prime registaram aumentos transversais em 2023, tendo-se mantido estáveis no primeiro trimestre de 2024, encontrando-se actualmente nos 5,75% no comércio de rua, 6,00% em industrial & logística, e 6,75% nos centros comerciais e escritórios.